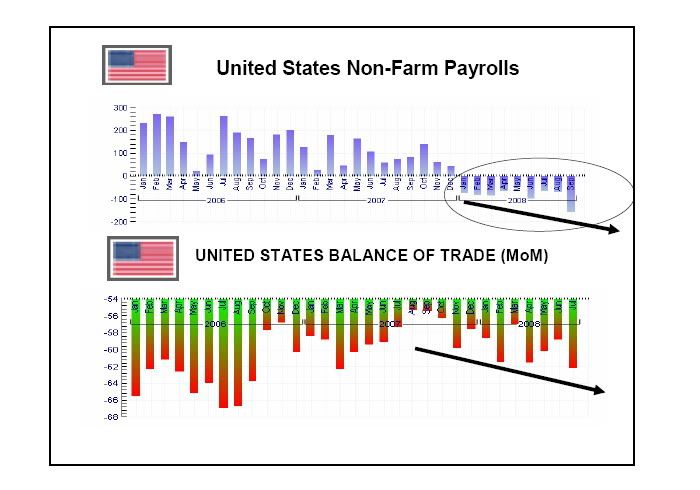

1 อยากให้พี่ ih ช่วยอธิบายภาพนี้หน่อยว่า non-farm payrolls ลดลงคืออะไร

และจะส่งผลยังไงกับเศรษฐกิจ usa

- ผมตอบให้เผื่อเพื่อนๆ ใน web ที่ยังไม่รู้จักคำว่า non-farm payrolls มาก่อนด้วยนะครับ

http://www.investopedia.com/terms/n/nonfarmpayroll.asp

A statistic researched, recorded and reported by the U.S. Bureau of Labor Statistics intended to represent the total number of paid U.S. workers of any business, excluding the following employees:

- general government employees

- private household employees

- employees of nonprofit organizations that provide assistance to individuals

- farm employees

This monthly report also includes estimates on the average work week and the average weekly earnings of all non-farm employees.

The total non-farm payroll accounts for approximately 80% of the workers who produce the entire gross domestic product of the United States. The non-farm payroll statistic is reported monthly, on the first Friday of the month, and is used to assist government policy makers and economists determine the current state of the economy and predict future levels of economic activity.

สรุป non-farm payroll คือ ข้อมูลจำนวนลูกจ้างที่อยู่ในภาคธุรกิจต่างๆ ยกเว้น

- ลูกจ้างรัฐบาล

- องค์กรไม่แสวงหาผลกำไร เช่น มูลนิธิ

- ลูกจ้างในภาคการเกษตร

Non-farm business จะมีสัดส่วนสูงถึง 80% ของ GDP ของสหรัฐ ดังนั้นตัวเลขนี้ก็เป็นตัวชี้วัดภาวะเศรษฐกิจในปัจจุบันและแนวโน้มในอนาคต เพราะการจ้างงานจะมากหรือน้อยก็สัมพันธ์กับการผลิตที่เพิ่มขึ้นหรือน้อยลงของภาคการผลิต และสะท้อนยอดขายและจำนวนลูกค้าของภาคบริการ การที่ non-farm payroll ลดลงแสดงว่ากิจกรรมทางเศรษฐกิจนั้นลดลงครับ

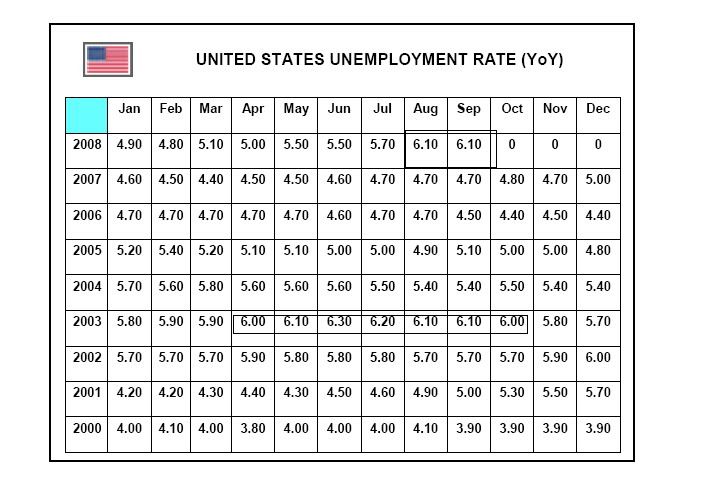

2 การว่างงานที่สูงระดับ 6% ขึ้นไปน่าจะสะท้อนเศรษฐกิจที่ไม่ดีอย่างเช่นปี 2008

แต่ทำไมปี 2003 การว่างงานระดับ 6% แต่ตลาดหุ้น usa ปีนั้นก็ขึ้นเยอะครับ

- ตลาดหุ้นปี 2003 ปรับขึ้นมากเลยทำให้มีคนลาออกจากงานไป trade หุ้นกันมั้งครับเลยทำให้อัตราว่างงานเลยสูง

ข้างบนนี่ผมพูดเล่นนะครับ

การว่างงานที่สูงในปี 2003 ก็น่าจะเป็นผลพวงของเศรษฐกิจที่ชะลอตัวจากหลายๆ เหตุการณ์ ตั้งแต่ฟองสบู่ dotcom แตก เหตุการณ์ 911 ซึ่งนำมาสู่การบุกอิรักในปี 2003 รวมถึงการระบาดของโรคซาร์สในต้นปี 2003 ผมเองยังไม่มีเวลาหาข้อมูลอัตราดอกเบี้ย FED ย้อนหลังแต่ถ้าผมจำไม่ผิดคือ อัตราดอกเบี้ยช่วงนั้นมีการปรับลดลงมา และนักลงทุนรู้สึกว่าไม่น่าจะมีข่าวร้ายอะไรหลังเหตุการณ์บุกอิรักอีกแล้ว จากสภาพคล่องที่โลกที่เพิ่มขึ้นก็เลยทำให้ตลาดหุ้นทั่วโลกปรับตัวเพิ่มขึ้นครับ ซึ่งดัชนีตลาดหุ้นเป็น leading indicator ของเศรษฐกิจ ดังนั้นจะเห็นว่า unemployment rate ในปี 2004 ก็ค่อยๆ ลดลงตามลำดับ และผลของการที่ FED ลดดอกเบี้ยตั้งแต่หลังปี 2000 เป็นต้นมาทำให้ราคาบ้านปรับตัวเพิ่มขึ้น และเมื่อราคาบ้านเพิ่มขึ้นทำให้ wealth ของคนสหรัฐเพิ่มขึ้นและทำให้มีการนำบ้านไปจดจำนองเพื่อกู้เงินมากขึ้นครับซึ่งเป็นปัญหาสะสมทำให้เกิดวิกฤติในปัจจุบัน

3. เวลาเราดู reserve เราต้องดู swap ด้วย

swap ก็คือคำว่า net forward positions ใช่ไหมครับ

ถ้าติดลบก็คือเราทำสัญญาว่าจะเอา reserve ไปซื้อเงินบาท

แต่ถ้าเป็นพวกก็คือ เราสัญญาว่าจะเอาเงินบาทไปซื้อดอลมาเป็นทุนสำรอง

ถูกไหมครับ

- เรื่อง swap นี่ผมไม่ค่อยได้เกี่ยวข้องตั้งแต่หลังเรียนจบและหลังวิกฤติปี 40 แล้ว หากตอบไปแล้วมีตรงไหนผิดพลาดรบกวนผู้รู้แก้ไขด้วยนะครับ

ตลาดที่เกี่ยวข้องกับอัตราแลกเปลี่ยนมีดังนี้ครับ

Spot คือ ตลาดซื้อขายปัจจุบัน

Forward คือ ตลาดซื้อขายล่วงหน้า คือ สัญญาที่จะส่งมอบสกุลเงินที่ตกลงกันในระยะเวลาที่กำหนด เช่น 3 เดือน 6 เดือนนับจากวันที่ทำสัญญา

Swap คือ เป็นสัญญาที่มีความซับซ้อนกว่า spot และ forward คือ การเอา spot กับ forward มารวมกัน คือ การทำ swap กันจะมี 2 ธุรกรรมเลยคือ ธุรกรรม spot ซึ่งเกิดขึ้นทันที ณ วันที่ทำ swap และ forward ซึ่งเกิดในอนาคต

Swap แบ่งเป็น 2 ประเภทคือ Swap buy-sell และ sell-buy

ตัวอย่างที่จะอธิบาย ให้ถือว่า Buy ในที่นี่ให้เป็นการซื้อ ดอลล่าร์ และอีกสกุลหนึ่งคือ บาทนะครับ

Swap buy-sell คือ การซื้อ ดอลล่าร์ ทันที ณ ปัจจุบัน และจะขายดอลล่าร์ คืนให้ในอนาคต

ดังนั้นถ้าผมทำ swap buy-sell กับคุณ hong โดยมีกำหนด 3 เดือน มูลค่า 1 ล้านเหรียญ ที่ rate 34 บาทต่อดอลล่าร์

ณ t=0 คือ ปัจจุบัน ผมจะซื้อดอลล่าร์จากคุณ hong 1 ล้านเหรียญ โดยผมต้องส่งมอบเงินบาท 34 ล้านบาทให้กับคุณ Hong

ณ t= 3เดือน ผมจะต้อง sell ดอลล่าร์ 1 ล้านเหรียญกลับให้คุณ hong โดยคุณ Hong จะต้องส่งเงินบาท 34 ล้านบาทกลับมาให้ผม

ดังนั้นหลังจากที่ผม ทำ swap buy-sell กับคุณ Hong ผมจะได้เงินดอลล่าร์มา 1 ล้านเหรียญ แต่มีกำหนดต้องขายดอลล่าร์ 1 ล้านเหรียญให้กับคุณ Hong ดังนั้นหลังจากผมทำ swap ก็เท่ากับว่าผมมี forward position เป็น sell dollar

ดังนั้นถ้า ธปท. ทำ swap buy-sell ก็เท่ากับว่า ธปท. จะมี forward sell positon กับคู่ค้า ( counter party ) ซึ่งแปลว่า ธปท. จะต้องหาเงินเหรียญมาส่งมอบ ดังนั้นถ้าปัจจุบัน ธปท. มีเงินทุนสำรอง 90 bn และมี forward sell position กับคู่ค้า 5 bn ในอีก 3 เดือน ธปท.จะต้องขายดอลล่าร์ 5 bn ซึ่งจะทำให้เงินทุนสำรองลดลงเหลือ 85 bn ดังนั้นการหากเงินทุนสำรองสุทธิหลังภาระซื้อขายล่วงหน้าจึงเอาเงินทุนสำรองในปัจจุบันหักด้วยภาระการซื้อขายล่วงหน้าด้วยครับ

อีกตัวอย่าง ถ้า ธปท. ไปทำ swap sell-buy 10 bn เป็นเวลา3 เดือน ก็เท่ากับว่าอีก 3 เดือน ธปท. จะต้องซื้อเงินดอลล่าร์จากคู่ค้า 10 bn ดังนั้นหากตอนนี้มีทุนสำรอง 90 bn การหากเงินทุนสำรองสุทธิหลังหักภาระการซื้อขายล่วงหน้าจะเป็น 100 bn ครับ เพราะการมีสัญญาซื้อล่วงหน้าทำให้เงินดอลล่าร์ในทุนสำรองจะเพิ่มขึ้น

ภาระ swap forward ในทางธุรกรรมทางการเงินถือว่าเป็นภาระผูกพันที่ต้องดำเนินการ หรือเรียกว่า obligation หากไม่ดำเนินการจะถูกปรับหรือฟ้องร้องได้ครับ

ทางการเงินเค้าจะมีศัพท์ 2 ตัวคือ obligation กับ right ( สิทธิ ) ถ้าเป็น obligation คือสิ่งที่ต้องดำเนินการ แต่ right คือสิทธิที่เรามีจะใช้หรือไม่ใช้ก็ได้ อย่างการเล่นหุ้น ถ้าเราสั่งซื้อหุ้นไปแล้ว อีก 3 วันเราต้องนำเงินไปจ่าย อย่างนี้คือ obligation ครับ แต่ถ้าเรามี warrant อยู่ จะแปลงสภาพหรือไม่ก็ได้นั้นอย่างนี้เรียกว่า right ครับ

ซึ่งก็สอดคล้องกับชีวิตจริงที่หลายๆ อย่างจะเป็น obligation เช่น การเสียภาษี การปฎิบัติตามกฎหมาย หลายๆ อย่างเป็น right เช่น สิทธิเลือกตั้ง ดังนั้นการทำหน้าที่พลเมืองที่ดีของประเทศก็คือการทำตาม obligation ที่ควรจะทำเช่น เสียภาษี ปฎิบัติตามกฎหมาย และใช้ right หรือสิทธิให้เหมาะสมกับสิทธิที่ได้รับ และอย่าเปลี่ยน obligation เป็น right คือ ไม่ทำตามกฎหมายเพราะถือว่าเป็นสิทธิที่จะไม่ทำก็ได้อย่างนี้ไม่เหมาะสมครับ

และในชีวิตที่อยู่รอบๆ ตัวเรามี obligation กับ right มากมายครับ เช่น หากเรามีลูก เราก็มี obligation ที่จะต้องเลี้ยงลูกให้เติบโตสมควรกับฐานะที่เรามี จะเห็นตามข่าวที่พ่อแม่เอาลูกมาทิ้งจนเสียชีวิตถ้าถูกจับได้ก็ผิดกฎหมายครับ หากเรากู้เงินก็ต้องชำระคืน อันนี้เป็น obligation ดังนั้นถ้าเราไม่อยากมีหนี้ต้องชำระคืน เราก็มีสิทธิ ( right ) ที่จะไม่กู้ตั้งแต่ต้น ดังนั้นคำว่า right กับ obligation นั้นมันมีความสัมพันธ์กันซึ่งเป็นสิ่งที่คนเรียนการเงินควรจะนำเรื่องนี้ไปประยุกต์ใช้ในชีวิตประจำวันครับ

4.ถ้าดอกเบี้ยลดลง

bond ระยะยาวจะกระทบมากกว่า bond ระยะสั้นใช่ไหมครับ

หมายความว่าราคาน่าตั๋วของระยะยาวจะลดลงมากกว่า

เพราะว่าระยะสั้นพอหมดอายุก็สามารถเอาเงินไปหมุนทำอย่างอื่นได้มากกว่า

- ถ้าดอกเบี้ยลดลง bond ระยะยาวจะได้ประโยชน์มากกว่าและราคาขึ้นมากกว่า bond ระยะสั้นครับ เพราะ bond ระยะสั้นเมื่อครบกำหนด ผู้ถือ bond จะต้องนำเงินต้นที่ได้คืนไปลงทุนใหม่ หรือ reinvest ซึ่งจะได้ดอกเบี้ยต่ำกว่าเดิมครับ ในขณะที่ผู้ถือ bond ระยะยาวยังคงได้ดอกเบี้ยในอัตราสูงกว่าตลาดในปัจจุบันอยู่และมีกำหนดคืนเงินต้นอีกยาวจึงทำให้ bond ระยะยาวได้ประโยชน์และมีราคาที่ปรับสูงขึ้นในสัดส่วนที่มากกว่า bond ระยะสั้นครับ

วิกฤติครั้ง Great depression เกิดประมาณ 1929-1937 เป็นการเกิดหลังจากที่เศรษฐกิจสหรัฐรุ่งเรืองหลัง 1910 หลังจากที่มีการคิดค้นสายการผลิตแบบ mass production โดยผู้นำมาใช้คนแรกคือ Henry Ford ในรุ่นโมเดล T การผลิตแบบ mass production ถือได้ว่าเป็นการปฎิวัติอุตสาหกรรมครั้งที่ 2 หลังจากการคิดค้นเครื่องจักรไอน้ำในอังกฤษทำให้เกิดการปฎิวัติครั้งที่ 1 เศรษฐกิจช่วงก่อน Great depression นั้นมีการขยายตัวอย่างมากโดยเฉพาะในภาคอุตสาหกรรมรถยนต์ ตลาดหุ้นในช่วงนั้นก็มีการเก็งกำไรอย่างร้อนแรงและการปรับเพิ่มสูงมากเช่นกัน

ภาวะตกต่ำในช่วง Great depression นั้นส่งผลให้การว่างงานสูงถึง 25% ของจำนวนแรงงานในปี 1933 และเกิดความไม่เชื่อมั่นในระบบสถาบันการเงินทำให้มีผู้ถอนเงินจำนวนมากและสถาบันการเงินจำนวนมากได้ปิดตัวไป โดยไม่มีการเข้าช่วยเหลือและแทรกแซงจากภาครัฐ รัฐบาลโดยประธานธิบดีรูสเวลท์ ได้พยายามกระตุ้นเศรษฐกิจด้วยการใช้จ่ายและจ้างงานภาครัฐหรือที่เรียกว่า new deal ซึ่งทำให้ตัวเลขการว่างงานลดลงเหลือประมาณ 15% ในปี 1937 หากใครไป California ตอนนี้ก็จะเห็นเขื่อนฮูเวอร์ ซึ่งเป็นเขื่อนที่สร้างขึ้นตามแผนกระตุ้นเศรษฐกิจในช่วงดังกล่าว แต่การใช้จ่ายเงินภาครัฐก็ยังไม่สามารถช่วยให้เศรษฐกิจฟื้นจากความตกต่ำได้มากนัก ส่วนหนึ่งน่าจะเป็นเพราะตัวเลขค่าใช้จ่ายภาครัฐต่อ GDP ในช่วงนั้นต่ำมากคือเพียง 3% ในปี 1929 การกระตุ้นเศรษฐกิจด้วยการใช้จ่ายภาครัฐแม้ว่าจะเป็นตัวเลขที่มากสมัยนั้นแต่ก็ค่อนข้างน้อยเมื่อเทียบกับระดับการใช้จ่ายภาครัฐในยุคปัจจุบัน ท้ายสุดแล้วในช่วง 1938-1939 เป็นภาวะก่อนที่สหรัฐจะร่วมสงครามโลกครั้งที่ 2 ซึ่งสหรัฐมีการเตรียมตัวเข้าสู่สงครามทำให้เกิดการเกณฑ์แรงงานเป็นทหารทำให้ตัวเลขผู้ว่างงานลดลง ภาครัฐต้องใช้เงินในการผลิตอาวุธ ยุทธปัจจัยต่างๆ ทำให้เกิดการจ้างงานและการผลิตเพิ่มขึ้นมาก และเงินที่รัฐบาลสหรัฐจ่ายในการเตรียมเข้าสู่สงครามนั้นสูงกว่าเงินที่จ่ายไปในช่วง new deal อย่างมาก ท้ายสุดจึงทำให้สหรัฐออกจากภาวะเศรษฐกิจถดถอยไปได้เองโดยตั้งใจหรือไม่ตั้งใจผมก็ไม่ทราบครับ

สิ่งที่เกิดขึ้นในช่วง Great depression ในปี 1930-1937 แล้วแต่ปัจจุบันยังไม่เกิดก็คือ

Great depression : ช่วง Great Depression เกิด deposit run หรือการแห่ถอนเงินฝากทำให้สถาบันการเงินล้มจำนวนมากโดยที่รัฐไม่ได้ให้ความช่วยเหลือ เช่น ไม่ได้เพิ่มทุน หรือประกันเงินฝาก

ปัจจุบัน : รัฐบาลแต่ละประเทศมีแผนค้ำประกันเงินฝากเพื่อป้องกันไม่ให้เกิด deposit run

Great depression : การใช้จ่ายภาครัฐในการกระตุ้นเศรษฐกิจในตอนนั้นยังมีสัดส่วนน้อยเมื่อเทียบกับ GDP เพราะฐานการเก็บภาษีบุคคลและนิติบุคคลในช่วงนั้นต่ำ ทำให้รัฐมีรายได้จากภาษีค่อนข้างน้อย

ปัจจุบัน : ฐานภาษีสูงขึ้นมากทำให้สัดส่วนรายจ่ายภาครัฐมีน้ำหนักต่อ GDP มากขึ้น

Great depression : สถาบันการเงินไม่ยอมปล่อยกู้ระหว่างกัน และการอัดฉีดเงินช่วยเหลือจาก FED ในช่วง Great depression ทำได้จำกัดเนื่องจากกฎระเบียบไม่ยืดหยุ่นพอ FED ไม่มีเงินจำนวนมากที่จะอัดฉีดสภาพคล่องให้กับระบบส่งผลให้ปริมาณเงินหรือ M2 ลดลงเหลือ 2 ใน 3 จากปีก่อนวิกฤติส่งผลให้สภาพคล่องทางการเงินลดลงมาก ทำให้นโยบายทางการเงินไม่สามารถถูกนำมาช่วยแก้ปัญหาเศรษฐกิจได้อย่างที่ควรจะเป็น

ปัจจุบัน : สถาบันการเงินเริ่มไม่ปล่อยกู้ระหว่างกัน ทำให้ Libor สูงขึ้นกว่า bond yield หรือดอกเบี้ยอ้างอิงมาก แต่ปัจจุบันธนาคารกลางหลายประเทศได้อัดฉีดสภาพคล่องส่วนขาดเข้าระบบ และบางประเทศมีการค้ำประกันเงินกู้ระหว่างธนาคาร ทำให้ส่วนต่างหรือ spread เริ่มลดลงมา

Great depression : สหรัฐดำเนินนโยบายกีดกันทางการค้าเพื่อลดการขาดดุลการค้าโดยปรับเพิ่มภาษีนำเข้าจาก 25% เป็น 50% ทำให้เกิดการขึ้นภาษีตอบโต้จากประเทศคู่ค้าทำให้การค้าทั่วโลกถดถอย

ปัจจุบัน : ยังไม่มีการขึ้นภาษีนำเข้า แต่อนาคตสหรัฐอาจจะดำเนินนโยบายให้ค่าเงินดอลล่าร์อ่อนลง แต่ก็ยังเป็นนโยบายที่ดีกว่าการขึ้นภาษีนำเข้าอยู่มาก

Great depression : รัฐสนับสนุนให้เกิดสหภาพแรงงานโดยหวังว่าจะเป็นตัวลดอัตราการว่างงาน แต่ผลกลับเป็นไปทางตรงกันข้ามคือ ทำให้มีการประท้วงหยุดงาน การผลิตเกิดหยุดชะงัก

ปัจจุบัน : ตลาดแรงงานแม้ยังมีสหภาพอยู่แต่ไม่ได้มีปัญหาเช่นในอดีต

Great depression : เศรษฐกิจประเทศในยุโรปและทั่วโลกในช่วงนั้นอ่อนแอเพราะยังไม่ฟื้นตัวจากหลังสงครามโลกครั้งที่ 1 จึงทำให้ไม่มีประเทศใดแบ่งเบาภาระของวิกฤติสหรัฐได้

ปัจจุบัน : เศรษฐกิจยุโรปแม้จะยังไม่ดีแต่ก็ไม่ตกต่ำเหมือนช่วง Great depression มีเศรษฐกิจของประเทศเกิดใหม่อย่างประเทศจีนและอินเดีย และประเทศญี่ปุ่น ที่มีเงินทุนสำรองจำนวนมาก รวมถึงประเทศในตะวันออกกลาง ที่พร้อมเข้ามาซื้อสินทรัพย์ในสหรัฐหากลดลงมาจนถึงราคาที่ผู้ซื้อพอใจ

อย่างไรก็ตาม เราก็คงต้องจับตาดูสิ่งที่จะเกิดขึ้นในปี 2009 และ 2010 ครับว่าจะเกิดอะไรขึ้นต่อจากนี้ไป แต่ก็หวังว่ารัฐบาลประเทศต่างๆ จะใช้บทเรียนที่เกิดขึ้นในปี 1930 และวิกฤติเศรษฐกิจครั้งก่อนๆ เพื่อเป็นประโยชน์ในการกำหนดนโยบายและแนวทางเพื่อให้วงจรของความตกต่ำเศรษฐที่จะเกิดขึ้นมีความเสียหายเกิดขึ้นน้อยที่สุดครับ

6.คุณ ih คิดว่า การเข้าไปอุ้มวิณิชธนกิจ ต่างๆของ แบงค์ usa นั้น จะช่วยได้มากแค่ไหน เพราะดูแล้วปัญหา subprime ยังไม่จบเนื่องจากราคาบ้านโดยดูจาก

case shiller index ยังอยู่ในระดับสูง

(รู้มาว่าคุณ ih ก็อ่านกระทู้ใน thaivi แต่อยากได้ความเห็นของคุณ ih เพิ่มเติมด้วย)

- วานิชธนกิจ หรือ Investment banker เป็นสถาบันที่พอจะปล่อยให้ล้มได้ครับเพราะไม่ใช่ธนาคาร จึงไม่มีการกู้เงิน ( ระดมเงินฝาก ) จากประชาชน แต่รัฐบาลจะเข้าไปอุ้มธนาคารหรือ บ. ประกันชีวิตเพราะเกี่ยวข้องกับประชาชนจำนวนมาก จึงเห็นว่ารัฐจึงปล่อยให้ Lehman ล้ม แต่ต้องอุ้ม AIG ซึ่งเห็นได้ว่ารัฐบาลของสหรัฐก็ยังทำอะไรที่สมเหตุสมผลไม่ได้ดูเรื่องพวกพ้องหรือบริวารเป็นหลัก

ดังนั้นจึงเป็นเหตุผลที่วานิชธนกิจขนาดใหญ่ที่ยังเหลืออยู่ เช่น Goldman Sachs หรือ Morgan Stanley พยายามที่จะเปลี่ยนเป็นธนาคาร หรือหาทางดิ้นรนด้วยตัวเอง อย่างกรณีของ Goldman Sachs ก็ได้ขายหุ้นบุริมสิทธิเพิ่มทุนอัตราดอกเบี้ย 10% ต่อปีให้กับ Warren Buffet ครับ

การที่ราคาบ้านมีแนวโน้มที่จะลดลงได้อีกก็จะทำให้งบดุลฝั่งซ้าย คือ สินทรัพย์ของสถาบันการเงินลดลง และส่งผลให้ฝั่งขวาในส่วนของ equity ลดลงตามไปด้วย ดังนั้นเราคงจะหลีกเลี่ยงการลดลงของราคาบ้านไม่ได้ แต่สิ่งที่รัฐบาลสหรัฐและยุโรปจะต้องทำให้ได้คือ ต้องป้องกันไม่ให้ธนาคารหรือสถาบันการเงินใหญ่ๆ ล้มหรือเกิดภาวะ deposit run ซึ่งก็จะต้องทำทั้ง 2 วิธีควบคู่กันครับ

- แก้ปัญหาที่ฝั่งซ้ายของงบดุล ด้วยการเข้าตั้งบริษัทบริหารสินทรัพย์ของรัฐ หรือส่งเสริมให้เอกชนมีการจัดตั้ง เพื่อซื้อสินทรัพย์ที่มีปัญหาออกจากสถาบันการเงินที่มีปัญหา

- แก้ปัญหาที่ฝั่งขวาของงบดุล ด้วยการเข้าไปเพิ่มทุนและถือหุ้นสถาบันการเงิน

ดังนั้นวิธีที่รัฐบาลแต่ละประเทศจะทำก็อาจจะไม่ต่างอะไรกับที่ประเทศไทยทำช่วงปี 41-43 ครับ คือ รัฐเข้าไปเพิ่มทุนและเป็นเจ้าของสถาบันการเงิน และตั้งหน่วยงานเข้าไปซื้อหนี้เสียจากสถาบันการเงินและนำมาบริหารด้วยการประมูลขายในราคาส่วนลด ซึ่งเป็นแนวทางที่สามารถแก้ไขปัญหาได้และทำให้เศรษฐกิจไทยฟื้นตัว แม้ว่าจะมีคนตั้งข้อหาว่ารัฐบาลชุดนั้นที่ดำเนินการแก้ปัญหาโดยปรส. นั้นขายชาติ แต่คนที่ชอบตั้งข้อหาคนอื่นว่าขายชาติมักเป็นคนที่ชอบแต่คัดค้านแต่แทบจะไม่เคยเสนอทางออกที่เหมาะสมให้กับปัญหา เพราะหนี้ NPL ของประเทศไทยตอนนั้นมูลหนี้ 100 บาท ราคาที่ประมูลขายได้เฉลี่ยประมาณ 30 กว่าบาท หากจะขายให้ได้ราคากว่านั้นเช่น 50-60 บาทผมคิดว่าก็ไม่มีใครมาซื้อเช่นกันเพราะได้ไม่คุ้มเสีย ดังนั้นการแก้ปัญหาสถาบันการเงินของไทยนั้นต้องให้เครดิตกับคุณธารินทร์ นิมมาเหมินทร์ รัฐมนตรีคลังที่แม้โลกจะลืม แต่ก็มีส่วนช่วยให้สถาบันการเงินผ่านวิกฤติมาได้

และแนวทางนี้ Lehman Brother ก็รู้วิธีดีครับเพราะเป็นเจ้าใหญ่ที่มาประมูลซื้อสินทรัพย์จากปรส. ถ้าไทยทำได้ประเทศในสหรัฐ ยุโรปก็น่าจะทำได้ครับ สิ่งที่สหรัฐและยุโรปยังดีกว่าไทยคือ ตอนปี 41 เราเจอดอกเบี้ย 18% ซึ่งทำให้สถานการณ์แย่กว่าที่ควรจะเป็น แต่วิกฤติโลกครั้งนี้น่าจะแก้ปัญหาด้วยการกดดอกเบี้ยให้ต่ำลงครับและโชคดีที่น่าจะทำได้เพราะราคาน้ำมันและ commodity ก็ลดลงมา

ดังนั้นผมคิดว่ายังไงตัวเลขเงินที่ต้องเข้าไปแก้ปัญหาทั้งฝั่งซ้ายและฝั่งขวาของงบดุลสถาบันการเงินอาจจะสูงกว่า 700 bn ที่ประกาศออกมาครับ แต่จะเป็นเท่าไหร่ก็ต้องทำครับเพราะจะปล่อยให้เกิด deposit run หรือสถาบันการเงินใหญ่ๆ ล้มไม่ได้ ดังนั้นรัฐบาลจะต้องเข้าไปช่วยเหลือสถาบันการเงินในวงเงินที่มากตามที่จำเป็นหรือถ้าภาษาอังกฤษเค้าเรียกว่า at any cost ครับ

7.คุณ ih คิดว่าแบงค์ชาติจีนจะทำยังไงกับ reserve ที่ถือในสกุลเงิน us เพราะ

ดูแล้วเหมือนจะด้อยค่าลงไปเรื่อยๆ

- ถ้าเงินสหรัฐอ่อนค่าเทียบกับเงินหยวน แม้ว่ามูลค่า reserve ของจีนจะมีมูลค่าลดลงเทียบกับเงินสกุลตัวเอง คือ หยวน แต่ก็ไม่มีผลอะไรเพราะเป็นตัวเลขทางบัญชีครับ แต่ที่จะมีผลแน่ๆ คือถ้าเราไปถือ reserve เป็นสินทรัพย์ที่มีมูลค่าลดลงใกล้เคียงศูนย์หรือลดลงอย่างมีนัยสำคัญ ดังนั้นจึงไม่มีธนาคารกลางประเทศไทยจะไปถือเงินสกุลแปลกๆ เช่น สกุลเงินของรัสเซีย เงินกีบ เงินเปโซเม็กซิโก หรือเงินของประเทศซิมบับเว ( ที่เงินเฟ้อเป็นหมื่นเปอร์เซ็นต์ )

ดังนั้นประเทศทั่วไปก็จะถือ reserve เป็นเงินดอลล่าร์ ยูโร หรือเยน ( ซึ่งอยู่ในรูปของการซื้อพันธบัตรรัฐบาลของประเทศนั้นๆ ) และทองคำเป็นหลัก แต่แม้ว่าเงินสกุลหลักๆ อาจจะอ่อนค่าแต่การถือทองคำเป็น reserve ก็ไม่ใช่ทางเลือกที่สามารถเปลี่ยน reserve ทั้งหมดเป็นทองได้ เพราะมี supply จำกัด และทองไม่มีดอกเบี้ย การที่ธนาคารกลางมี reserve เพิ่มขึ้นนั้นจะทำให้อาจจะมีเงินในระบบเพิ่มขึ้นมากเกินไปซึ่งมักจะต้องออกพันธบัตรขายเพื่อดูดเงิน ( สภาพคล่อง ) กลับจากระบบทำให้ต้องจ่ายดอกเบี้ยพันธบัตรนั้นด้วย ( ที่เรียกว่า sterilization ) ดังนั้นการได้ reserve เพิ่มขึ้นของธนาคารกลางจะมีต้นทุนดอกเบี้ยเข้ามาด้วย ดังนั้นธนาคารกลางจึงมีความจำเป็นจะต้องนำ reserve ไปลงทุนในสินทรัพย์ที่มีผลตอบแทน เช่น พันธบัตรรัฐบาล นี่เป็นเหตุผลหนึ่งที่ทำไมธนาคารกลางทั่วโลกจะไปถือทองไม่ได้

และอย่างที่ผมเขียนข้างต้นว่า ธ. กลางจะไปถือสกุลเงินที่ล้มไม่ได้ ดังนั้นธนาคารกลางทั่วโลกที่ถือพันธบัตรสหรัฐกันทั้งนั้นก็มีภาระร่วมกันที่จะอุ้มความน่าเชื่อถือของเงินดอลล่าร์ เพื่อปกป้องมูลค่าเงิน reserve ของตนเองครับ ดังนั้น ธ. กลางทั่วโลกจึงมีส่วนได้เสียกับวิกฤติสหรัฐกันหมด จึงต้องช่วยให้วิกฤตินี้ผ่านไปให้ได้ at any cost เหมือนกันครับ

8.คุณ ih มองพื้นฐานของหุ้นกลุ่มพลังงานและพลังงานทางเลือกเปลี่ยบนไปหรือไม่เนื่องจาก เศรษฐกิจโลกน่าจะชะลอตัว และกระทบกับราคา commodity พวกนี้

- ในระยะสั้นนี้ก็มีผลกระทบครับเพราะเศรษฐกิจโลกที่ชะลอตัวทำให้ความต้องการในสินค้า commodity แต่ละตัวลดลง ก็เป็นไปตามธรรมชาติของหุ้นวัฎจักรครับ ส่วนระยะกลางถึงยาวจะเป็นอย่างไรก็คงต้องดูว่าวิกฤติครั้งนี้จะกินเวลานานแค่ไหนและลงลึกเพียงใดครับ

9.มีความเป็นไปได้หรือไม่ที่อัตรา libor 3 หรือ 6 เดือน จะต่ำกว่าอัตรา

fed funds rate และถ้าต่ำกว่า จะหมายความว่าอย่างไร

- FED fund rate มีแนวโน้มที่จะปรับลงไปอีกอาจจะเหลือ 0.75 – 1.0 % ในเร็วๆ นี้นะครับ ปกติแล้ว interbank rate ในช่วงที่มีวิกฤติจะสูงกว่า rate อ้างอิงของธนาคารกลางในระดับหนึ่งอยู่แล้ว ดังนั้นคงจะยากที่ Libor จะสูงกว่า Fed fund rate นะครับ ทำไมคุณ Hong ถึงคิดว่าจะมีโอกาสต่ำกว่าล่ะครับ

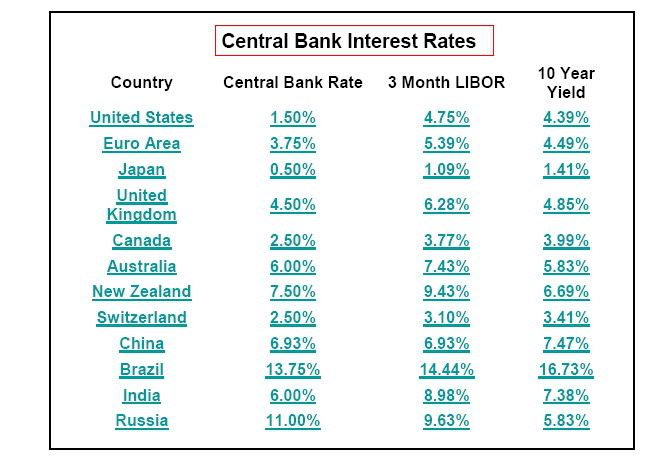

10. พอดีงงกับรูปนี้น่ะครับ เราอยากถาม

libor ย่อว่า london interbank offer rate

แต่ทำไมในรูปนี้ถึงมีอัตร libor ของทั่วโลก

libor ใช้เฉพาะ usa ไม่ใช่เหรอ

เพราะเห็นมีชื่ออย่างอื่นในประเทศอื่นเช่น hibor sibor

- เข้าใจว่า libor ในแต่ละประเทศคือ interbank rate นั่นแหละครับ ว่าแต่หลายๆ ประเทศยังมี central bank rate สูงกว่า 6% อยู่เลย แสดงว่าเงินเฟ้อของประเทศนั้นยังน่าจะสูง น่าจะลองหาเงินเฟ้อของประเทศในตารางดูนะครับว่า central bank rate ปัจจุบันสูงหรือต่ำกว่าเงินเฟ้อแค่ไหน อีกอันที่น่าสังเกต คือ บางประเทศ interbank rate สูงกว่า central bank rate หรือ bond yield พอสมควรครับ แสดงว่าเป็นประเทศที่สภาพคล่องทางการเงินของระบบสถาบันการเงินค่อนข้างตึงตัวครับ

และบางประเทศ central bank rate กับ bond yield ต่างกัน สะท้อนถึงนโยบายการเงินครับ ถ้า central bank rate ต่ำกว่า bond yield มากๆ แสดงว่าประเทศนั้นกำลังดำเนินนโยบายดอกเบี้ยต่ำ ส่งสัญญาณกระตุ้นเศรษฐกิจอยู่ แต่ถ้า central bank rate สูงกว่า bond yield แสดงว่ากำลังดำเนินนโยบายดอกเบี้ยสูง อาจจะต้องการคุมเงินเฟ้อ และ/หรือ ลดความร้อนแรงทางเศรษฐกิจ ดังนั้นตาราง 1 ตารางนำมาวิเคราะห์ได้หลายแง่มุมครับ

11.เจ้าหน้าที่ส่งออกมาท่านพูดว่า nominal effective exchange rate หรือ neer

และ real effective exchange rate หรือ reer

โดยเขาบอกว่าอยากรู้ว่าส่งออกดีไหมให้ดูตัวนี้เพราะว่าเป็นการดูถึงคุ่ค้า 11 ประเทศในเอเซียด้วย

แต่ผมไม่แน่ใจว่าค่านี้มากๆ หรือ น้อยๆ

เห็นแบงค์ชาติบอกว่าใช้เป็น 1994 เป็นฐาน 100 พี่ ih รู้ไหมว่าค่านี้มากกว่าหรือ

น้อยกว่า 100 ถึงจะบอกว่า ส่งออกของไทยยังมีความแข็งแกร่ง

- ต้องขออภัยครับเรื่องนี้จำสูตรไม่ได้จริงๆ ถ้าจำสูตรได้ก็จึงจะตอบได้ครับ ตัว reer นั้นเป็น real effective จะนำเรื่องเงินเฟ้อในแต่ละประเทศเข้ามาคิดด้วยครับ ตัวเลขทางเศรษฐศาสตร์ ถ้าใช้คำว่า nomital จะเป็นรูปของค่าเงินตามความจริงๆ แต่ถ้า real เมื่อไหร่จะต้องนำอัตราเงินเฟ้อมาปรับด้วย ยกตัวอย่างเช่น ผมได้ขึ้นเงินเดือน 10% แต่อัตราเงินเฟ้อ 6% ใน nominal term ผมได้เงินเดือนขึ้น 10% แต่ใน real term เงินเดือนผมขึ้น 10-6% = 4% เท่านั้นเพราะต้องนำเงินเฟ้อไปปรับออกด้วย

12.ถ้าต่างประเทศเข้ามาซื้อหุ้นจะทำให้ดุลที่เรียกว่า capital account เพิ่มขึ้นใช่หรือไม่ และ current account - capital account = balance of payment ใช่หรือไม่

- ถ้าซื้อขายหุ้นจะอยู่ในส่วน captital account ขอแก้เครื่องหมายเพื่อให้เป็นสากลดีกว่าครับ

Balance of payment ( BOP ) = Current accout + capital account

ถ้าเงินไหลเข้า captital account เป็นบวก

หมายเหตุนิดนึงว่า ถ้าต่างชาติมาลงทุนแล้วนำปันผลและดอกเบี้ยกลับประเทศจะอยู่ใน current account นะครับ

13.ขอถามหน่อยครับว่าการถือค่าเงินเยน แข็ง เช่นล่าสุดเหลือ 97

หมายความว่า มีเงินเข้าประเทศเยอะทำให้เงินแข็งเหรอครับ

แล้วเงินที่เข้าก็คือเงินที่ไปคืนเรื่อง yen carry trade ใช่ไหมครับ

- น่าจะมีเงินไหลเข้าครับ แต่น่าจะด้วยหลายๆ เหตุผล เข้าใจว่าญี่ปุ่นน่าจะเป็นประเทศที่มีความเสี่ยงจากเรื่อง subprime น้อยกว่าสหรัฐและยุโรปเพราะธนาคารญี่ปุ่นไปยุ่งกับพวก CDO CDS อะไรนี่น้อยกว่า

14.ผมอยากถามว่าก่อนหน้านี้ทำไม boj ถึงใช้ดอกเบี้ยแค่ 0% ตั้งหลายปี

ถ้าเป็นแบบนั้นดอกเบี้ยเงินกู้ของเขาเท่าไหร่ครับ

1-2% เหรอครับ

- ประมาณนั้นครับ เพราะเงินเฟ้อประเทศเค้าต่ำมาก ส่วนหนึ่งที่ GDP และเงินเฟ้อเค้าต่ำส่วนหนึ่งเพราะเศรษฐกิจขยายตัวจนเกือบเต็มศักยภาพแล้ว ประชากรไม่สามารถบริโภคได้มากกว่านี้แล้ว ( ไม่รู้จะอิจฉาหรือสงสารดีครับ ) GDP เค้าโตปีละ 2% ก็จริงแต่คนญี่ปุ่นเค้ามีเครื่องอำนวยความสะดวกทุกอย่างแล้วนะครับ รถยนต์ก็ขับกัน 5-7 ปีแล้วทิ้ง ก็เป็นรถที่คนไทยนำเข้าเครื่องยนต์และอะไหล่มาขายต่อที่เซียงกงนั่นล่ะครับ อีกอย่างหนึ่งที่ทำให้เศรษฐกิจญี่ปุ่นโตน้อยเพราะประชากรเค้าแทบจะไม่เพิ่มแล้วและมีแนวโน้มลดลงในอนาคตเพราะอัตราการเกิดเริ่มต่ำกว่าอัตราการตาย และสังคมเริ่มเข้าสู่สังคมผู้สูงอายุ ทำให้มีสัดส่วนประชากรในวัยแรงงานน้อยลงเรื่อยๆ ( aging economy )

15.

Company Bankruptcy Date Total Assets Pre-Bankruptcy Filing Court District

Lehman Brothers Holdings, Inc. 9/15/2008 $639,000,000,000 (approximate) NY-S

Worldcom, Inc. 7/21/2002 $103,914,000,000 NY-S

มีคนบอกว่าการล้มของ lehman มูลค่าสูงกว่าสถิติเดิมคือ world com

โดยดุจากมูลค่า asset ของ lehman มากกว่า worldcom 6 เท่า

อยากถามว่าทำไมเวลาล้มเขาไม่พูดถึงความใหญ่ของ marketcap ทำไมถึงพูดถึง

ขนาด asset แทน

เขาต้องการจะสื่อว่าอะไรหรือครับ

- ธรรมชาติของสถาบันการเงินจะมี D/E 10-30 เท่า ดังนั้นถ้าดูงบดุล ฝั่งซ้ายคือสินทรัพย์ ฝั่งขวาคือหนี้สินและส่วนของผู้ถือหุ้น ส่วนของผู้ถือหุ้นจะมีเพียง 1 ใน 10-30 เท่าของหนี้สิน ดังนั้นเมื่อสินทรัพย์มากเท่าไหร่ ส่วนที่ไปกู้เค้ามาก็ยิ่งมากเท่านั้น ดังนั้นเมื่อสถาบันการเงินล้ม คนที่เสียหายคือคนที่อยู่ฝั่งขวาของงบดุล คือ ผู้ถือหุ้นและเจ้าหนี้ ซึ่งรวมกันก็มีมูลค่าเท่ากับสินทรัพย์ หุ้นพวกนี้จะซื้อขายกันประมาณ 3-5 เท่าของ Book value ดังนั้น market cap จะเป็น 3 เท่าของ equity แต่ หนี้หรือ liability จะเป็น 10-30 เท่าของหนี้ ดังนั้นเงินที่เสียหายจะเป็นของเจ้าหนี้มากกว่าผู้ถือหุ้นครับ คล้ายๆ กับตอนที่สถาบันการเงินบ้านเราล้มตอนวิกฤติ ถ้ารัฐบาลไม่คุ้มครองเงินฝาก ความเสียหายของผู้ฝากเงินจะสูงกว่าความเสียหายของผู้ถือหุ้นมากครับ

16.(ข้อสุดท้ายจริงๆแล้ว)

สมมุติว่าผมคาดว่าปีหน้าหุ้นจะบูมมากๆ มากๆๆๆ

พี่ ih คิดว่าหุ้นกลุ่มไหนน่าจะชึ้นได้เยอะที่สุดครับ

(สมมุติว่ามันบูมนะครับสมมุติ)

1.ผมดูแล้วตอนหุ้นบูมปี 2003 หุ้นที่ให้ผลตอบแทนเยอะคือ

commodity อย่างเดินเรือ กับ ปิโตร

แต่รอบนี้ราคา commodity ลง

เพราะดูแล้วหุ้นบูมในปีหน้าไม่น่าจะเป็นหุ้นกลุ่มนี้ได้

ฉะนั้นดาวจรัสแสงน่าจะมาจากกลุ่มอื่น

- แต่หุ้นไทยก็เริ่มฟื้นตั้งแต่ปี 1999 แล้วครับ หุ้นบวกไปเกือบ 100% ตอนนั้นกลุ่มที่ฟื้นก่อนคือ ธนาคารกับไฟแนนซ์ ตอนนั้นพลังงานกับ commodity ยัง underperform เพราะราคา commodity ยังไม่ขึ้น แต่คงฟันธงไม่ได้ 100% ครับว่าอะไรฟื้นก่อนในรอบนี้ คงต้องดู sentiment และ fundamental ของแต่ละ sector ช่วงนั้นก่อนครับ

2.หุ้นค้าปลีก โรงบาล ผมไม่เล่น เพราะผมเป็นวัยรุ้นใจร้อน

หุ้นสองกลุ่มนี้ถือแล้วนั่งหาวแล้วหาวอีก ราคาไม่ขยับเลย

- ถ้าปีหน้ากำไรหุ้นในตลาดติดลบ 20-30% แต่หุ้นโรงพยาบาลบางแห่งกำไรยังโตได้ 10-15% หรือค้าปลีกบางตัวกำไรโต 0-10% ผมคิดว่า 2 กลุ่มนี้อาจจะเป็นหุ้นที่ outperform ตลาดได้ในปีหน้านะครับ ดังนั้นขึ้นอยู่กับเราคิดว่าปีหน้าฟื้นหรือยัง ถ้าฟื้นเร็ว หุ้นค้าปลีกกับ รพ. คงไม่ perform ถ้าฟื้นช้าและเศรษฐกิจซึมแต่ผ่านจุดต่ำสุดแล้ว หุ้นค้าปลีกกับ รพ. ก็น่าจะดี แต่ถ้าไม่ฟื้นและไม่เห็นจุดต่ำสุด ถือหุ้นอะไรก็อาจจะลงเหมือนกันหมด ( รึเปล่านะครับ? )

ดังนั้นถ้าจะเอากำไรเยอะๆ ก็คงต้องดูหุ้นที่ลงมามากๆ และเสี่ยงหน่อย เพียงแต่จังหวะที่ควรซื้อคือเมื่อไหร่เท่านั้นเอง

3.ผมเลยคิดว่าปีหน้าหุ้นแบงค์น่าจะดี(เพราะลงรอบนี้ไม่ค่อยมีเหตุผลเนื่องจาก)

ผลกระทบจาก cdo น้อยมีแค่ไม่กี่แบงค์ที่ลงทุนใน cdo

ต่างจากพลังงานที่ลงมาเพราะเศรษฐกิจโลกชะลอตัว

- ธนาคารแบก D/E 10 เท่า พลังงานที่หนี้เยอะ ๆ ก็ยังแค่ประมาณ 2 เท่า ดังนั้นก็อย่าไปคิดว่าหุ้นแบงค์ไม่เสี่ยงนะครับ หาก NPL เพิ่มเป็นซัก 15% ผมคิดว่าสถาบันการเงินบางแห่งก็ปาดเหงื่อและอาจจะต้องเพิ่มทุนเหมือนกันครับ ผมเองก็ไม่อยากเห็นภาพ NPL สูงๆ เหมือนปี 41 นะครับแต่ยังไงก็ผมคิดว่าในช่วงวิกฤติ เราไม่น่าจะถือหุ้นที่ D/E สูงขนาดนี้ บางคนอาจจะบอกว่าธนาคารก็ต้องมี D/E สูงเป็นธรรมชาติของธุรกิจอยู่แล้ว แต่ด้วยธรรมชาติแบบนี้นี่แหละครับที่ทำให้ Lehman หรือ AIG มีปัญหา หรือ Merill Lynch ต้องหาคนมาซื้อ

หลายคำถามคงดู simple มากในสายตา พี่ ih

พอดีความรู้ทาง economic ของผมแค่ระดับ อนุบาล น่ะครับ

เลยถามแต่อะไรที่ง่ายๆออกมา ต้องขอโทษด้วย

- คำถามดีใช้ได้ทีเดียวครับ ไม่ simple หรอกครับผมต้องใช้ความคิดและไป search ข้อมูลมาตอบเลยครับ เหมือนนั่งทำข้อสอบเลยครับ แต่ดีตรงที่ไม่มีคำนวณประเภทต้อง diff หรือ integrate เพราะความรู้คณิตศาสตร์ของผมตอนนี้ไปสอบ ม. 3 ไม่ทราบจะผ่านรึเปล่าเลย เป็นแต่บวก ลบ คูณ หาร ยกกำลังแล้วก็แก้สมการนิดหน่อยเท่านั้นเองครับ

No comments:

Post a Comment